LPR改革对我国货币政策传导效应的影响研究

作 者

聂晓曦

中国进出口银行资金营运部

2019年8月,人民银行完善LPR改革。这是我国利率“双轨合一”的实质性突破,是进一步疏通货币政策传导、推进利率市场化的重要里程碑。本文以LPR改革为时间节点,对比分析改革前后货币政策传导机制,剖析LPR改革对货币政策传导效应的影响,实证检验改革前后货币政策传导效应的变化,并从培育基准利率体系、完善贷款利率与债券收益率关系、推进存款利率市场化等方面,对进一步畅通货币政策传导、推进利率市场化等提出政策建议。

2019年8月,人民银行改革完善贷款市场报价利率(LPR)形成机制,LPR以中期借贷便利(MLF)加点方式形成,并授权全国银行间同业拆借中心(以下简称“同业拆借中心”)于每月20日公布新机制下的LPR报价。自改革以来,LPR报价进一步完善了货币政策传导机制,疏通了市场利率向实际贷款利率传导的堵点,持续发挥效能降低实体经济融资成本,激发市场有效需求。为配合LPR机制改革,2019年9月,同业拆借中心推出了LPR利率互换曲线,丰富市场参与主体利率风险管理手段,促进LPR基准利率广泛应用和利率互换市场的价格发现。

截至2024年2月末,1年期、5年期以上LPR分别为3.45%和3.95%,较改革以来分别累计降低80bps和90bps,人民币贷款加权平均利率为3.83%,累计降低179bps,明显超过LPR降幅,贷款利率区间LPR减点占比为41.89%,累计提升26.34个百分点。LPR带动贷款利率下行的杠杆作用明显,充分体现了 LPR改革增强金融机构自主定价能力、促进贷款市场合理竞争的积极作用。

一、LPR改革背景

2013年10月25日,贷款基础利率(LPR)集中报价和发布机制正式运行,旨在促进贷款定价基准由中央银行确定向市场决定平稳过渡。为确保利率市场化改革平稳有序推进,存贷款基准利率继续公布,以官定存贷款基准利率为代表的“计划轨”和以市场化无风险利率为代表的“市场轨”并存。存贷款基准利率仍然是当时我国存贷款市场利率定价锚。LPR报价以贷款基准利率作为重要参考,与存贷款基准利率调整同频,其市场化程度和对市场供求关系的反映存在局限性。

(一)利率“两轨制”导致货币政策利率传导不畅

“计划轨”和“市场轨”并存,使货币政策无法有效传导至实体经济。以2018年为例,在当时背景下,经济数据弱于预期,社融增速下行,中美贸易争端拉开帷幕,货币政策转向。2018年至2019年8月,人民银行累计降准4次共计3.5个百分点。市场化无风险利率显著下行,10年期国债利率由3.9%高位下行至3.02%,降幅达88bps;7天存款类金融机构间债券回购利率(DR007)由2.84%高位降至1.9%附近,降幅超90bps。但官定贷款基准利率始终未调整,LPR报价参考贷款基准利率,1年期LPR保持在4.30%~4.31%,人民币贷款加权平均利率仅由2018年初5.71%小幅降至5.66%,降幅仅为5bps。利率“两轨制”下,货币政策未能通过市场利率影响LPR报价,最终未能有效传导至实际贷款利率。

(二)LPR改革推动利率“两轨并一轨”

2019年政府工作报告提出深化利率市场化改革,完善利率市场化形成机制,引导金融机构降低贷款成本,不能让资金空转或脱实向虚。2019年第一季度《中国货币政策执行报告》指出,利率市场化改革的核心问题是稳妥推进利率“两轨合一轨”,理顺资金价格决定机制,重点是要培育市场化贷款定价机制,进一步疏通利率传导,尤其是疏通央行政策利率向信贷利率传导,提升金融机构自主定价能力,充分发挥LPR、MLF等利率市场化定价参考作用,拓展定价空间,适度增强市场竞争,更好服务实体经济。

展开全文

2019年8月,人民银行发布了《关于中国人民银行决定改革完善贷款市场报价利率(LPR)形成机制有关事宜的公告》(中国人民银行公告〔2019〕第15号),12月发布了《关于存量浮动利率贷款的定价基准转换为LPR有关事宜的公告》(中国人民银行公告〔2019〕第30号),改革完善LPR形成机制,推动贷款定价参考由贷款基准利率转变为LPR,提高利率传导效率。LPR通过报价行以中期借贷便利(MLF)加点方式形成,构建了“MLF—LPR—信贷市场利率”新传导机制,贷款基准利率逐步淡出应用,LPR报价市场化程度大幅提升,成为贷款利率新定价基准,是我国利率“双轨合一轨”实质性进展。

二、LPR改革前后货币政策传导机制分析

LPR改革前,由10家报价行对其最优质客户贷款执行利率报出贷款基础利率,有效报价加权平均形成LPR报价,其他贷款利率在此基础上加减点生成。LPR改革后,18家报价行按MLF加点形成报价,有效报价算术平均值作为LPR报价。2024年1月19日,人民银行将报价行由18家机构扩展至20家,覆盖全国性银行、城市商业银行、农村商业银行、外资银行和民营银行。

(一)LPR改革前货币政策传导机制分析

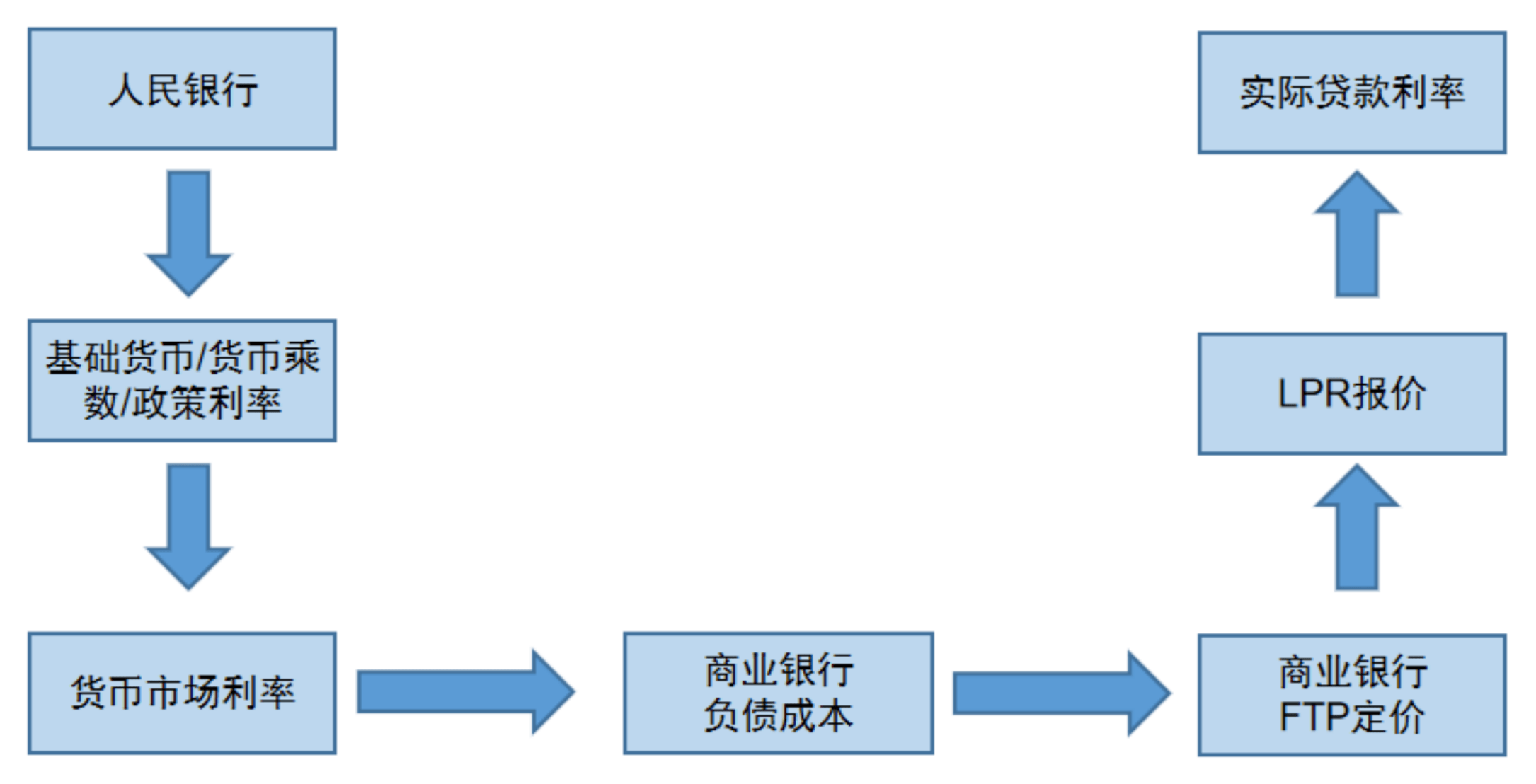

LPR改革前,人民银行通过数量型或价格型货币政策操作,调节基础货币、货币乘数或政策利率,从而影响货币市场利率,通过货币市场利率影响商业银行负债成本,进而影响商业银行FTP定价和LPR报价,最终希望将货币政策传导至实际贷款利率。

图1 LPR改革前货币政策传导路径

但由于该时期存贷款基准利率(计划轨)、货币市场利率(市场轨)两轨并行,同时,商业银行存贷款业务和金融市场业务FTP定价分别基于“计划轨”和“市场轨”,在上述传导路径中存在三个堵点:一是货币市场利率向FTP定价传导存在堵点;二是FTP定价向LPR报价传导存在堵点;三是LPR报价向实际贷款利率传导存在堵点。

1. 商业银行“两部门定价法”影响货币市场利率向FTP定价传导

根据段志明(2016)所做的研究,我国商业银行FTP定价机制“双轨制”特征,是货币市场利率向贷款利率传导不畅的根本原因。商业银行存贷业务部门和金融市场部门分别采用不同的FTP定价方法。存贷业务部门根据存贷款基准利率确定FTP价格,即基于“计划轨”定价;金融市场部门根据SHIBOR、国债收益率等市场利率确定FTP价格,即基于“市场轨”定价。存贷款基准利率调整频次较低,从2013年10月至2019年8月期间,仅调整过7次,“计划轨”FTP波动较小。市场利率受货币政策、资金供求、市场预期等因素影响,高频调整,“市场轨”FTP对市场变化反映更为敏感。但由于两部门FTP定价独立,货币市场利率变化不能有效传导至贷款业务FTP定价。

2. 基准利率制约FTP将货币市场利率传导至LPR报价

根据郭豫媚等(2018)对商业银行LPR报价方法的调研,LPR改革前,部分商业银行LPR报价采用成本加成法确定,其中涉及的资金成本率主要根据存款基准利率确定;部分商业银行根据存款基准利率、货币市场利率计算加权资金成本率,但存款基准利率仍占主要分配权重,货币市场利率分配权重较低。存款基准利率对银行资金成本率产生主要影响,LPR报价依据资金成本率确定,是造成LPR报价偏向“计划轨”、市场化程度较低的主要原因。

3. LPR运用范围较窄,向实际贷款利率传导受限

由于存在官定基准利率,商业银行实际贷款利率仍主要参考贷款基准利率定价,对LPR运用程度较低。一些银行在贷款定价时存在协同行为,形成了贷款基准利率0.9倍的隐性下限,进一步阻碍了LPR向实际贷款利率传导。

LPR改革前,上述三个环节,阻碍了货币政策调控通过货币市场利率向实际贷款利率的传导途径。

(二)LPR改革后货币政策传导机制分析

LPR改革后,LPR报价采取挂钩MLF的形成方式,人民银行通过公开市场操作调整MLF利率,能够直接影响LPR报价,进而影响实际贷款利率。货币政策传导链条大幅缩短,进一步加强市场利率和实际贷款利率的联动性。

1. 建立政策利率-LPR传导通路

在新的传导机制下,货币政策传导不采取通过货币市场利率中间环节,间接影响银行负债成本,再通过银行负债成本影响FTP和LPR报价的传导方式;而是建立政策利率-LPR传导通路,将LPR形成机制挂钩MLF,通过调控MLF政策利率,直接影响LPR报价,疏通了改革前第一堵点(货币市场利率向银行负债成本传导)和第二个堵点(银行负债成本向LPR报价传导)。

2. 加强LPR运用,有效影响实际贷款利率

LPR改革要求银行在新发放贷款中主要参考LPR定价,在浮动利率贷款合同中采用LPR作为定价基准,并将存量浮动利率贷款定价基准转换为LPR。同时,将银行LPR报价利率应用情况纳入宏观审慎评估(MPA),扩大LPR使用范围,打破过去部分银行协同设定贷款利率隐性下限,疏通了改革前第三个堵点(LPR报价向实际贷款利率传导)。

三、LPR改革对货币政策传导效应的实证检验

为定量分析LPR改革对货币政策传导机制的影响,本文以2019年8月LPR改革为时间节点,选取2013年10月(LPR集中报价机制首次运行)至2019年8月、2019年8月至2023年12月两段时间作为研究区间,实证检验LPR改革前后货币政策传导效率。

(一)指标选取

根据LPR改革前后货币政策传导机制,实证检验需选取市场利率、官方基准利率、贷款市场报价利率、政策利率、实际贷款利率指标作为研究变量。

选取7天质押式回购利率(R007)、6个月至1年(含)人民币贷款基准利率(BLR)、1年期LPR、1年期MLF、人民币贷款加权平均利率(WLR)分别作为上述研究变量的指标代表。

(二)LPR改革前货币政策传导效应检验

首先,在LPR改革前,对实际贷款利率分别与市场利率、基准利率、LPR报价利率进行相关性检验,上述三对关系变量相关系数分别为0.54、0.92和0.64。

根据马俊等(2016)研究,发达国家贷款利率定价主要以市场利率为基础,如美国初次抵押贷款利率与联邦货币基金利率、5年期国债利率相关性均在0.8以上;相对而言,我国实际贷款利率与市场利率相关系数0.54处于较低水平。实际贷款利率与基准利率相关系数高达0.92,且远高于实际贷款利率与LPR报价利率相关系数0.64。可初步判断,LPR改革前,我国市场利率对实际贷款利率传导效率较低,实际贷款利率定价主要参考基准利率,LPR报价对实际贷款利率的影响力较弱。

进一步通过Granger检验,判断引起实际贷款利率变化的主要因素。先通过ADF检验方法,对R007、WLR、BLR、LPR四组时间序列进行平稳性检验。R007、BLR、LPR序列平稳,WLR存在单位根,取一阶差分后Diff(WLR)序列平稳。

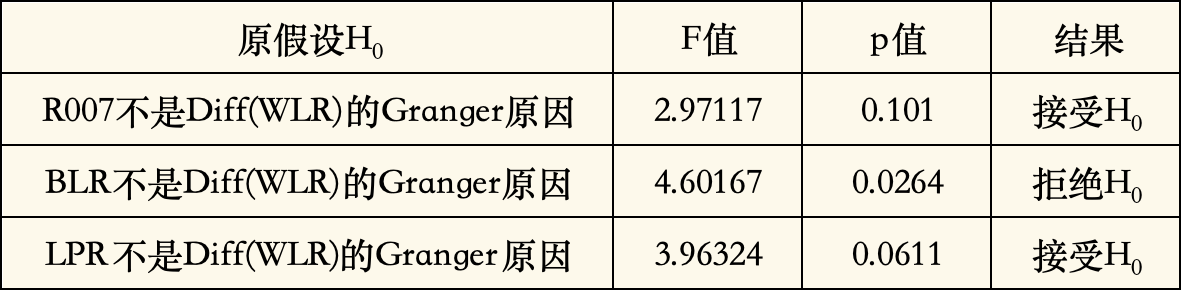

对Diff(WLR)与R007、BLR、LPR分别进行Granger检验,结果见表1。

表1 变量Granger检验结果(5% Level)

从检验结果来看,LPR改革前,仅有贷款基准利率能够对实际贷款利率起到解释和预测作用;市场利率、LPR报价对实际贷款利率均不具备解释和预测作用。可进一步验证,LPR改革前,实际贷款利率主要受基准利率影响,货币政策通过市场利率及LPR报价传导至实际贷款利率效率相对较弱。

(三)LPR改革后货币政策传导效应检验

LPR改革有两个关键点:一是将LPR定价直接与MLF挂钩。从2019年8月LPR改革至2023年末,MLF从3.3%降至2.5%,累计下调7次,共80bps。1年期、5年期LPR在MLF调整窗口附近相应下调。1年期LPR从4.25%降至3.45%,累计下调9次,共80bps,5年期LPR从4.85%降至4.20%,累计下调7次,共65bps。二是遵循市场化、法治化原则,通过MPA考核等方式,强化贷款定价对LPR运用。LPR改革当年末,新发放贷款运用LPR 占比已达90%;2020年8月末,存量浮动利率贷款定价基准转换为LPR完成。

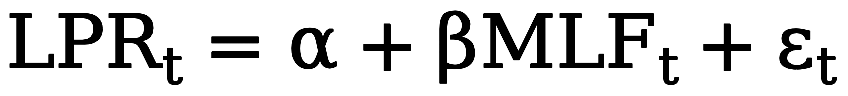

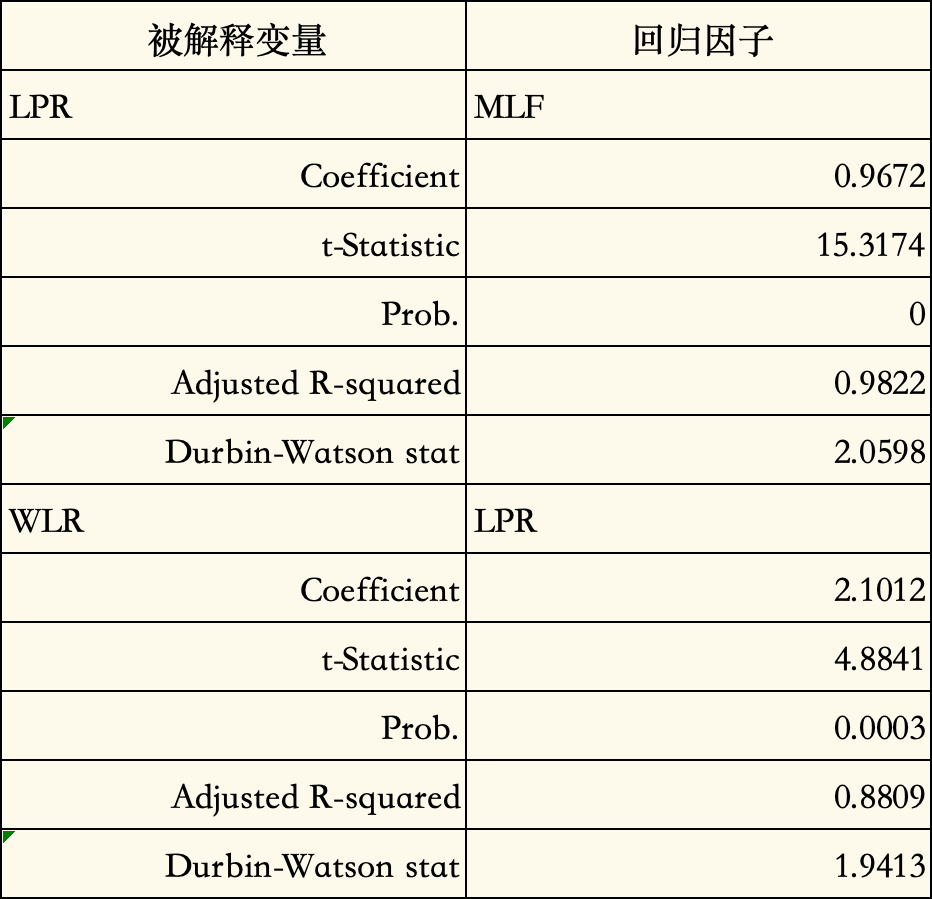

为定量检验LPR改革后货币政策传导效应,分别建立LPR对MLF、WLR对LPR回归模型如下:

(1)

(2)

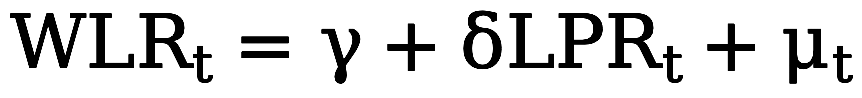

首先通过Durbin-Waston统计量(DW stat)对上述模型进行序列相关性检验。模型(1)DW1=0.73,模型(2)DW2=1.26,说明模型误差项存在自相关。因此,采用ARIMA模型对上述回归进行修正。应用Ljung-Box Q检验,根据残差序列自相关结构,在模型(1)基础上使用二阶自回归和二阶移动平均过程AR(2)MA(2),在模型(2)基础上使用二阶移动平均过程MA(2),提高回归参数的有效性。得到估计结果见表2。

表2 回归与时间序列组合模型估计结果

从上述检验结果来看,LPR改革后,通过LPR与MLF挂钩形成、实际贷款定价使用LPR的机制安排,货币政策建立起“MLF-LPR-实际贷款利率”的传导通路。通过调控政策利率MLF,则直接影响LPR报价基础;通过新发放贷款运用LPR 纳入MPA考核、存量浮动利率贷款基准转换为LPR等要求,则推动LPR直接影响实际贷款利率定价基础,打破了贷款利率隐性下限,发挥LPR引导贷款利率下行杠杆作用,显著提高了货币政策调控传导效力。

四、研究结论和政策建议

LPR改革是我国利率“双轨合一”的实质突破,是利率市场化的重要里程碑。本文通过对比分析LPR改革前后货币政策传导机制并对传导效应实证检验,得到以下研究结论。

(一)研究结论

LPR改革有效提升了货币政策向实体经济传导效率,通过建立MLF-LPR-实际贷款利率传导机制,加强LPR运用,以改革的办法疏通传导渠道,有助于充分发挥价格型货币政策调控杠杆作用,推动银行贷款业务合理竞争,为降低社会融资成本、激发实体经济贷款需求提供了重要机制保障。

(二)政策建议

根据国际经验,LPR作为利率市场化进程中过渡环节,所参考定价基准利率的市场化程度将逐步提升,最终实现贷款利率参考市场利率定价,货币政策传导链条进一步缩短。推动实体经济融资成本降低可持续,需存款利率市场化相配合,从银行负债源头解决贷款FTP市场化,建立资产-负债双向调节机制。为深化货币政策传导,提出有关建议如下:

1. 加快培育货币市场基准利率体系

货币政策操作目标首先作用于短期利率,再由短期利率向中长期利率传导。因此,为完善市场利率传导体系,建议加快培育货币市场基准利率。人民银行指导同业拆借中心自 2014 年开始编制存款类金融机构间债券回购利率(DR),更真实、精确反映银行体系流动性松紧变化。2020年,人民银行发布《参与国际基准利率改革和健全中国基准利率体系》白皮书(以下简称“白皮书”),提出以培育DR为重点、健全中国基准利率和市场化利率体系的思路和方案。2023年以来,DR007围绕OMO利率中枢波动,波动区间均值较2020年收窄50%,对货币政策的反映更为精准稳定。

中国进出口银行于白皮书发布当年创新发行了市场首单以DR为基准的浮息金融债券,并在同业拆借中心支持下,为DR浮息债券品种配套开展了做市支持操作,推动DR基准利率的广泛应用。目前市场直接运用DR作为定价基准的债券规模仍有较大提升空间。截至2024年2月末,以DR为基准的浮息金融债券存量1291亿元,仅占比银行机构金融债券存量0.47%。建议未来进一步丰富以DR为基准的浮息债券品种,推动以FDR为浮动端参考的利率互换,扩大以DR为参考的同业存单、拆借、存款等同业业务,多维度拓展DR基准的金融产品创新应用,推动DR作为货币政策调控和金融市场定价的关键性参考指标。

2. 发挥债券市场基准利率对信贷市场传导作用

《2023年第四季度中国货币政策执行报告》提出,理顺贷款利率与债券收益率等市场利率关系,大力发展直接融资,保障政府债券顺利发行,推动金融债券市场发展。

信贷市场与债券市场是两个最大的融资市场。同时,信贷与债券是银行两类最重要的资产,贷款利率与债券收益率存在着长期较强相关性。我国债券市场逐步培育起以国债和政策性金融债收益率为代表的基准利率体系。国债和政策性金融债具备高市场占比、高市场化程度和完善的市场建设。截至2024年2月末,国债和政策性金融债余额达54万亿元,占比利率债存量余额56%;2024年1—2月其现券成交规模达36万亿元,占比现券成交总规模62%,是高度市场化定价的金融产品;期限谱系从1个月至50年全覆盖,收益率曲线持续完善;做市支持操作、预发行等创新机制,进一步推动了市场流动性和价格发现功能;此外,与MLF具备区间锚定效应,政策利率对国债、政策性金融债传导效应更加稳定。

建议未来持续创新以LPR为基准的浮息金融债券品种,拓展LPR基准的产品期限谱系。探索以国债和政策性金融债收益率作为定价基准的信贷产品创新,深化收益率曲线对宏观经济预期的有效引导,推动债券市场基准利率向信贷市场传导,完善不同期限贷款利率市场化定价。

3. 完善存款利率市场化调整机制,稳定银行负债成本

2022年4月,人民银行建立存款利率市场化调整机制,提高银行存款利率市场化程度。2023年6月、9月和12月,主要银行根据自身经营需要和市场供求状况,主动下调存款利率,中长期存款利率降幅更大。

在当前贷款利率总体下行背景下,建议持续推进存款利率市场化调整机制,稳定银行负债成本,一方面,有助于保持银行合理利润和净息差水平,提升内源资本补充能力,增强支持实体经济可持续性;另一方面,从银行负债源头解决降低实体经济融资成本核心问题,为广谱利率下行拓宽空间,建立长效机制。

评论