持续两月货币供应量下滑,可将目前的宏观经济定义为通缩吗?

内容提要:

广义货币量M2缩减了3.6万亿元,狭义货币M1已经缩减到小于同期的程度。住户部门继续修复资产负债表,新增贷款同比减少80%。5月份企业部门新增贷款却减少了13.5%。5月份政府部门加大了发债力度,政府债券融资扛起了新增社融的60%。供应量持续两月货币下滑,可将目前的宏观经济定义为通缩吗?

央行姗姗迟来的1-5月份金融统计数据报告里,再一次抹去了5月份单月的数据。这两个不寻常的现象,意味着金融数据后隐藏着不寻常的经济异象。

骑牛研究所通过1-5月份的金融数据与1-4月份的简单推算,得出的5月份单月的金融数据显示,居民和民营企业部门继续化解收入债务率过高的债务风险,偿还存量贷款,减少新增贷款现象明显。虽然各地政府和国有企业继续通过承接央行货币宽松注入市场超过6成的资金,也无法弥补私人部门资金缩减的规模,从而导致流通中的资金自4月份开始,持续第二个月明显减少。

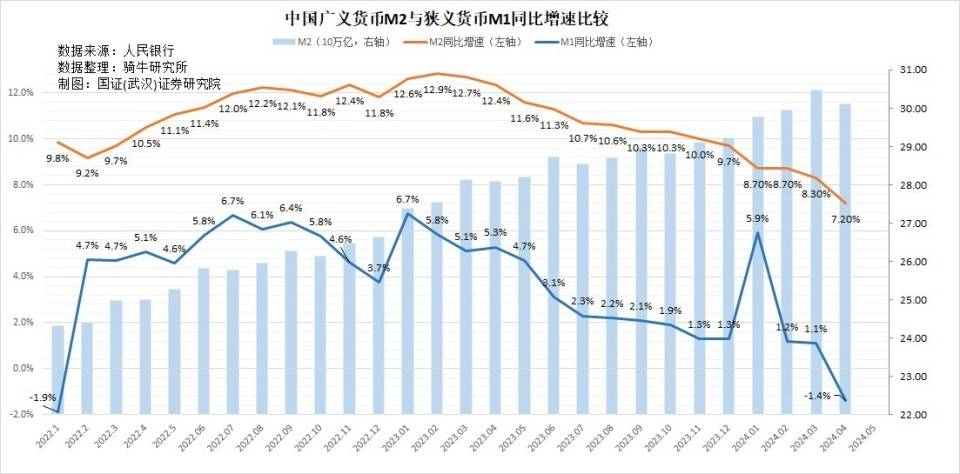

一、广义货币量M2缩减了3.6万亿元,狭义货币M1已经缩减到小于同期的程度。

5月份,流通中的广义货币量M2从4月份的304.8万亿收缩到301.2万亿,净缩减了3.6万亿,环比缩减1.2%。M2同比增速从年初的8.7%逐步回落到了7.2%。

展开全文

其中流通中的狭义货币量M1,从上个月的68.58万亿,减少到66.01万亿,减少了2.57万亿,环比减少3.8%,同比也减少了1.4%。历史上仅在疫情期间的2021年1月出现过一次M1同比减少的情况。

M2与M1的增速剪刀差,从年初的2.8%,急剧扩大到8.6%。流通中的货币惰性增强,意味着由于市场并不存在新增信贷需求,因此强行注入政府与国有企业部门的新增资金在市场中难以流动周转,无法通过资金流动来获得经济收益。实际上,这是一种无效的资金注入。

二、住户部门继续修复资产负债表,新增贷款同比减少80%。

4月份居民部门新增贷款净减少5184亿元,5月份居民部门新增贷款757亿元。于是,澎湃新闻用《地方债发行提速5月社融增加2.07万亿,住户贷款回归增长》为标题来报道五月份的金融数据。

但三郎想提醒读者们,切勿被这样极不专业的解读所误导。因为我国的居民、企业信贷数据与银行的季度考核交织在一起,具有较强的季节性脉冲现象,环比数据并不能说明任何问题。

骑牛研究所依据央行历年金融数据绘制的这张“居民新增贷款变化趋势“图表上,居民新增贷款的季节性脉冲现象非常显著。2月份和4月份是历年居民新增贷款最少的月份。历史上每年5月份的新增居民贷款,都会大于4月份。而图表显示,4月和5月,居民新增贷款数据在疫情之后这几年,都是最低的。

5月虽然居民部门新增贷款757亿元,但同比减少了80%。其中短期贷款增加243亿元,同比减少88%;长期贷款增加514亿元,同比减少70%。

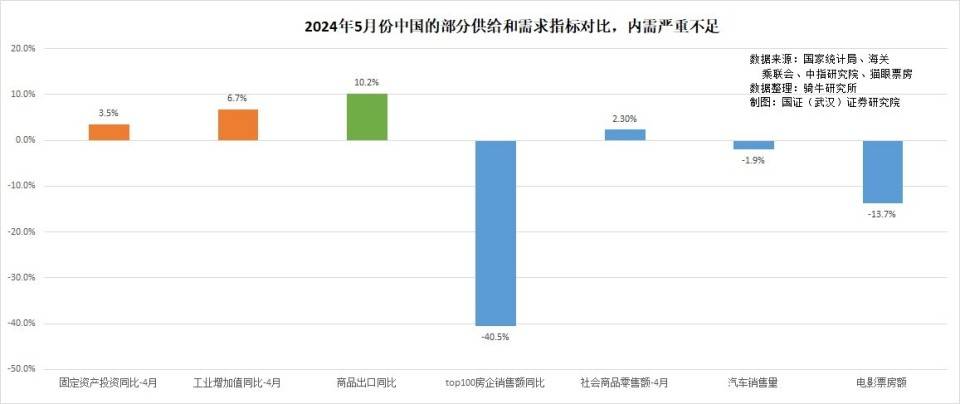

居民贷款减少体现在汽车和住房消费上,5月份汽车销售量同比下降了1.9%,Top100房企销售额同比下降了40.5%。

三、5月份国企托底,企业部门新增融资6251亿元,同比增长17.7%。但新增贷款却减少了13.5%。

5月份企业部门新增社会融资6251亿元,同比增长17.7%。

但我们从企业新增社会融资的结构来看,国企为主的渠道明显增加,民企为主的渠道明显减少。

国企为主的企业债券融资净增加300亿元,同比增加了2475亿元;国企为主的企业新增贷款7400亿元,同比减少13.5%。逻辑上判断,主要受民营企业减少贷款所致。

以民企融资为主的新增外币贷款,净减少486亿元,同比多减少148亿元;委托贷款净减少9亿元,同比多减少44亿元;信托贷款增加224亿元,同比减少79亿元;未贴现承兑净减少1332亿元,同比少减少465亿元;企业股票净融资111亿元,同比减少85%。

从占企业新增融资118%的企业贷款来看,5月份新增贷款7400亿元,同比下降13.5%,创下近10年来5月份企业新增贷款的最低记录。也是今年1-5月份以来的新增贷款最低月度水平。从最近10年的资料看,上半年新增贷款的月份都集中在4月份。只有今年,5月份企业新增贷款,居然比4月份还少13.3%。

5月份的新增企业贷款中,短期贷款净减少1200亿元,同比减少1550亿元;中长期贷款增加5000亿元,同比减少2698亿元;票据融资增加3572亿元,同比增加3152亿元。由此看,用于企业经营与投资的贷款,减少幅度更大。

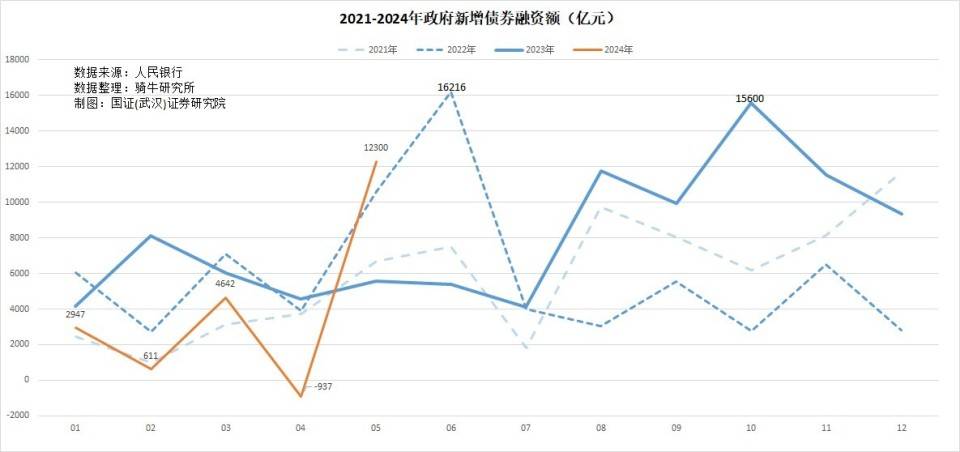

四、政府在4月份发债迟缓后,5月份加大了发债力度,政府新增债券扛起了新增社融的60%。

央行数据显示,1-5月社会融资规模增量累计为14.8万亿元,比上年同期少2.52万亿元。而1-4月的社会融资规模增量累计为12.73万亿元。由此可以推算出,5月社会融资规模增加2.07万亿元,同比增长32.7%。仅从这一个数据看,似乎市场对资金存在比较正常的需求。

但实际上,2.07万亿新增社会融资中,有6成是政府债券净融资支撑起来的,这样的数据掩盖了企业和居民部门收缩资产负债表的真实情况。

5月份,各级政府债券净融资1.23万亿元,同比增长了1.2倍。是疫情以来这几年5月份,政府发债最多的一个月。

金融时报援引业内专家分析称,上半年,在金融业“挤水分”、财政发力较慢等因素综合影响下,信贷指标表现较弱,还特别强调这一现象并非企业预期偏弱单一因素影响。

不过三郎认为,面对经济问题,正视问题比寻找借口更为重要。扣除政府新增债券融资,五月份包括国企的社会融资增量也只有0.84万亿元,同比去年同口径的数据,减少了16.2%。这意味着,信贷指标偏弱,主要是民企预期偏弱。

五、货币供应量持续两月下滑,可将目前的宏观经济定义为通缩吗?

我们讲物价收缩,绝不是单纯地观察CPI指标,还必须结合PPI和资产价格指数来综合观察。

从国内既包括消费端、又包括供给端、还包括资产端的GDP价格缩减系数看,2023年,我国现价GDP增长4.6%,但可比价GDP增长了5.2%,相当于综合通胀的价格缩减系数下降了0.6%;2024年一季度,我国现价GDP增长4%,但可比价GDP增长了5.3%,相当于综合通胀价格下降了1.3%。

由于国家统计局未发布房价指数,骑牛研究所依据CPI和PPI加权计算的综合物价指数一季度下降了0.7%,4-5月份分别下降了0.5%和0.2%。

在国际大宗商品价格上涨所推动的铜、黄金、冶金等价格上涨,各地公共部门提高了高速铁路票价、自来水价格、燃气价格和成品油价格之后,4-5月份我们的CPI和PPI加权指数仍下降了0.5%和0.2%,说明我们在供给过剩、需求不足的顽疾下,价格与资产下降的趋势,短期内不太可能扭转。

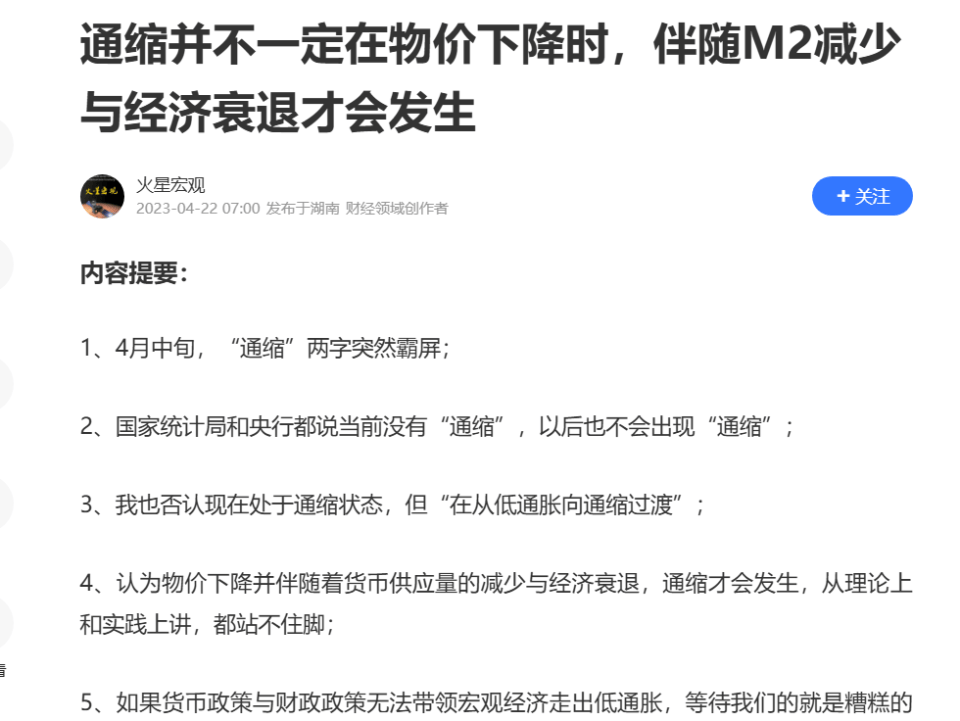

2023年4月22日,三郎在《通缩并不一定在物价下降时,伴随M2减少与经济衰退才会发生》一文中曾经预警过:“认为物价下降并伴随着货币供应量的减少与经济衰退,通缩才会发生,从理论上和实践上讲,都站不住脚;如果货币政策与财政政策无法带领宏观经济走出低通胀,等待我们的就是糟糕的通缩“。

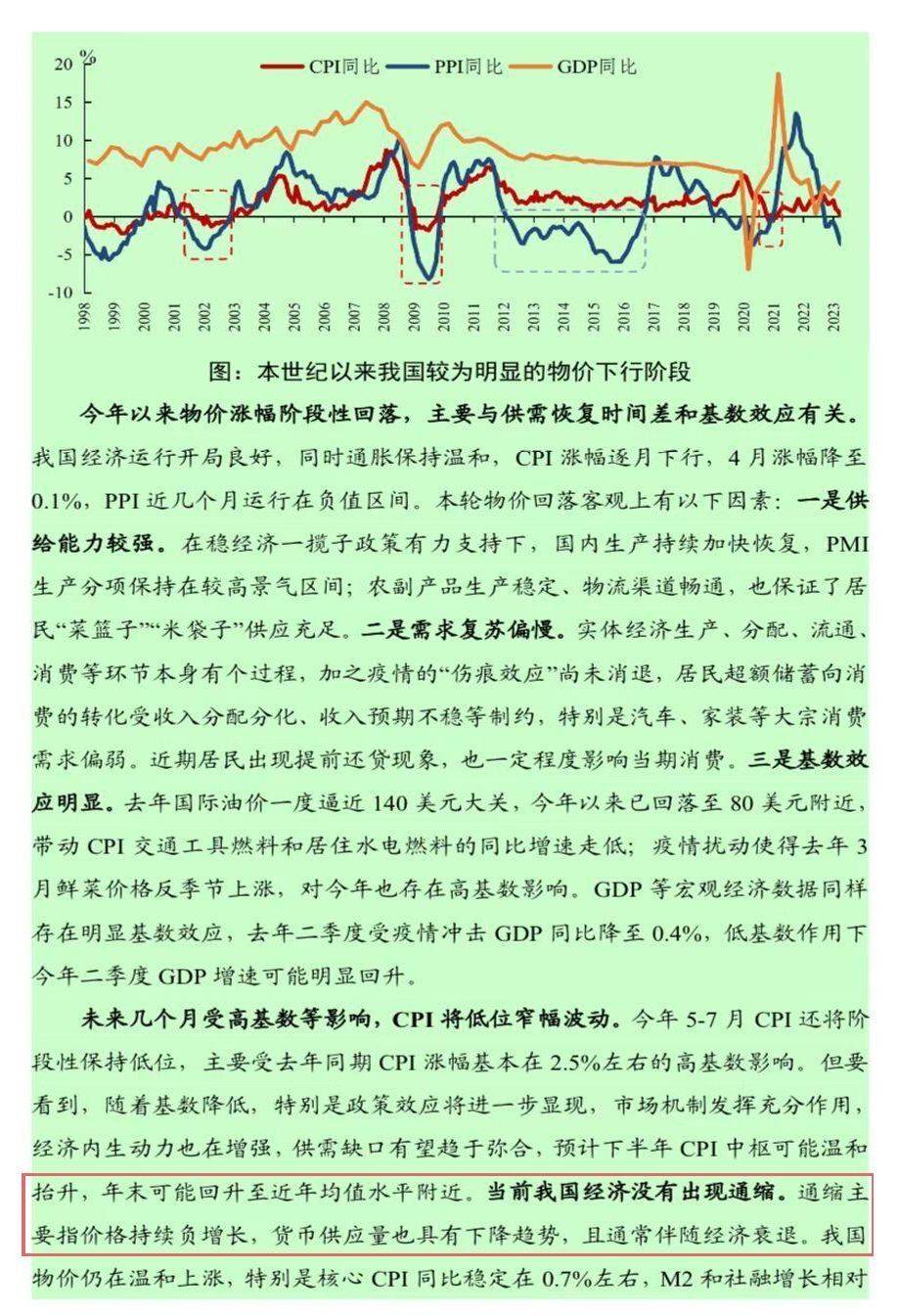

2023年5月15日,人民银行发布的2023年第一季度中国货币政策执行报告中,称当前我国经济没有出现通缩,从中长期来看不存在长期通缩的基础。

报告明确表示,当前我国经济没有出现通缩。通缩主要指价格持续负增长,货币供应量也具有下降趋势,且通常伴随经济衰退。我国物价仍在温和上涨,特别是核心CPI 同比稳定在0.7%左右,M2 和社融增长相对较快,经济运行持续好转,不符合通缩的特征。中长期看,我国经济总供求基本平衡,货币条件合理适度,居民预期稳定,不存在长期通缩或通胀的基础。

三郎认为,在中国这个经济体制、经济结构与典型的市场经济存在明显区别的地方,特别是缺乏完全的资本要素市场,政府和国企掌握了主要资金要素的地方,通缩并不一定表现为物价下降的同时,流通中的货币也同步减少。

这是因为在典型的市场经济国家,当出现持续的物价下降时,市场传导给生产者和消费者供过于求的信号,资金的主要使用部门生产者与消费者必然会减少信贷,压缩生产,降低消费。

但在我们这个资金主要使用者为政府与国有企业的有中国特色的市场经济中,通缩的初期在民企与消费者减少的信贷规模还不大的时候,政府和国企为提振经济而新增加的资金需求会掩盖民企与消费者资金需求的减少。并且,由于这种经济类型下的政府、国企新增的资金并非直接注入居民部门,而是企图通过增加投资来推动经济复苏,而结果一定是加剧了供给过剩,加剧了通缩趋势。

这一过程会持续到当政府和国企的资金需求无法覆盖居民和民企资金紧缩规模时,才会表现出流通中货币的缩减。

所以一年前,央行在报告中辩解,通缩主要指价格持续负增长,货币供应量也具有下降趋势。当时的货币供应量在继续增长,所以央行做出了“我国经济没有出现通缩”的判断,这也为央行继续原有的货币政策奠定了基础。

如其所愿,该报告公布一年后,从2024年4月份开始,我国“价格持续负增长,货币供应量也具有下降趋势”这一状况,已经持续了两个月。希望央行能够对目前的经济形势做出准确的科学的判断,并基于此提出新的货币政策与财政政策的建议,尽快针对造成这一形势的居民收入不足,需求不够,消费疲软问题,拿出可行的政策措施。

【作者:徐三郎】

查看原图 137K

个人观点,仅供参考

评论